2015/11/17

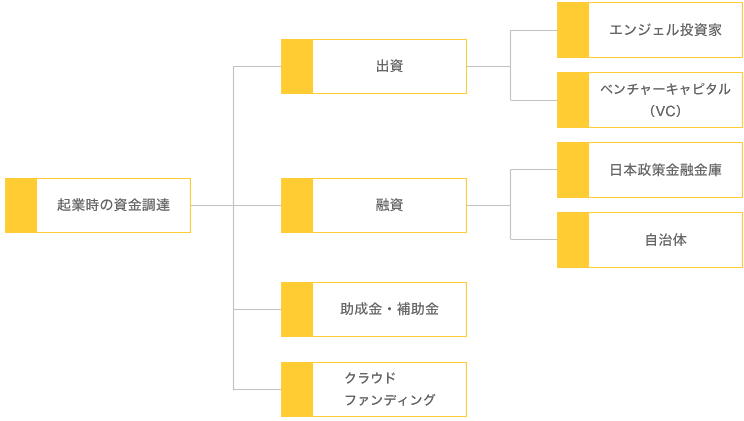

起業時の資金調達方法

起業するにあたって、事業に必要な資金をいかに確保するかは最も重要です。初期段階における必要となる資金をタイムリーに調達できるか、持ち出しの傾向となる運転資金をいかに前もって準備できるか、調達を受けたことにより発生する制限は何かについて知っておく必要があります。

一般的な資金調達方法

一般的な資金調達方法として、新株発行による増資を伴う直接金融と銀行や信用金庫からの借入金を行う間接金融があります。ただし、起業時においては、後述するものを除き、証券取引市場やプロパーでの金融機関については、あまり望めるものではありません。

<直接金融> 新株発行は会社の株主たる地位である株式を発行するものです。借入金のように約定弁済や利息の支払の必要はありません。無議決権株式でない限り議決権を付与するため、株主総会で議決権行使を通じて一定の会社運営に対する発言が行われることから、議決権比率の多寡による経営の自由度への影響を考慮しなくてはなりません。また、決算情報の開示等に掛かる事務処理手続とコストを負担しなければなりません。 上場会社であれば、株主との対話が叫ばれる中、株主還元が求められる可能性もあります。副次的な効果として自己資本比率が増加することで信用力のある会社と見られる一方、資本金5億円以上になれば会社法上の公認会計士による会計監査対象となり、資本金1億円超になれば税法上の外形標準課税対象となる等、取扱いも変わってきます。

<間接金融> 借入金は、制度融資でない限り、信用力が無ければプロパーでの金融機関からの融資の実行可能性は極めて低いです。業績が悪化していても、リスケジューリングをしていない限り、定額の元本と利息の返済を行う必要があります。したがって、十分な運転資金を残した状態で借入金の返済を行えるような事業計画と資金計画を考える必要があります。借入金の返済ができなかった時のために、債権保全のため、金銭消費貸借契約書の内容に不動産担保や社長による連帯保証、財務制限条項などによる早期回収の条件を織り込むことを求められる場合が多いです。 長年の安定した業績等から、金融機関から非常に信用力のある会社であれば、借入金だけでなく、社債やコマーシャルペーパー(CP)を発行して低コストで資金調達するという選択肢もあります。これについては、ある程度の規模感のものでなければ、金融機関としても実行されない傾向にあります。

ベンチャー企業における起業時の資金調達

経営の安定していないベンチャー企業の場合、信用力に不安があるため、前述のような資金調達方法を起業後すぐに活用することは現実的ではない場合があります。

そこで、起業時において活用すべき資金調達を考えていくこととします。

① 自己資金 サラリーマンであれば、給与などからの貯金や退職金を原資にして、起業をすることが最も多いケースだと思います。したがって、自分のやりたいビジネスにどれだけの資金が必要なのかを検討しておく必要があります。学生などであれば、アルバイトなどで貯めた資金が原資になるかと思います。 自己資金が尽きてしまうと、クレジットカードローンでのキャッシングなどに転落してしまうため、ある程度余裕を持っておく必要があります。

② 出資 <親戚、友人、所属していた会社からの出資> 自己資金で足りない場合には。両親をはじめとする親戚を頼ることが多く、学生時代の友人ということが多いです。また、起業において、所属していた会社やその経営者などから、暖簾分け的に出資をしてもらえるケースも見受けられます。

<エンジェル投資家> エンジェル投資家と呼ばれる個人投資家から出資を受けることが考えられます。個人的に出資可能な資金力がある存在のため、過去に創業経験のある個人も多く、事業の進め方や人材紹介などのサポートが期待できます。 政府としてもエンジェル税制と呼ばれる仕組みでエンジェル投資家に税務メリットを与えることで、このような活動を促す仕組みも設けています。

<ベンチャーキャピタル(VC)> エンジェル投資家が個人であるのに対して、VCは投資事業組合(ファンド)を組成して出資を行いますが、大企業とのコラボレーションなどのサポートが期待できます。 Exit方法はIPOかM&Aが基本であり、Exitのバリエーションが100億円を目安とすることが多く、将来的な成長イメージがないと投資の対象とはなりません。また、ファンドの償還期限となれば自動的に何らかのExitが行われることになります。

③ 融資(新創業・制度) <日本政策金融公庫> 公的機関である日本政策金融公庫では「新創業融資」という制度があります。創業期を示す一定の要件を満たせば3,000万円(うち運転資金1,500万円)の融資を受けることが可能です。無担保・無保証で比較的容易に融資を受けられるため、一番に検討すべき資金調達方法の選択肢として考えるべきです。

<自治体等> 自治体、信用保証協会及び金融機関の三者が一体となって行われる「制度融資」という制度があります。自治体によっては金融機関に利子補給を行うことがあり、金利が低く抑えられることが期待できます。ただし、自治体と金融機関の両者で審査が行われることから、日本政策金融公庫による融資と比較すると融資までの期間は比較的長くなります。

④ 補助金・助成金 起業のための助成金・補助金の利用があります。有名なところでは経済産業省や厚生労働省が募集しているものがあります。出資と同じく返済不要であるため、新規事業を立ち上げる起業時に是非活用したいものです。ただし、一定の形式の申請書を提出する必要があり、申請から受給まで時間を要する場合が多く、最終的に受給できない可能性もあります。また、国策などであるため景気の状況により、受給のしやすさは異なります。

⑤ クラウドファンディング(Crowdfunding) 不特定多数の方から個々には比較的少額な資金を集める形態の資金調達方法です。株式型、共同購入型、寄附型に大きく区分されます。現状では、共同購入型と寄附型が広く活用されるようになっています。

以上、起業時のおススメの資金調達方法は、①の自己資金があることが大前提ですが、③の融資(新創業・制度)がまず取り組むべき資金調達方法です。次いで、5年前まではあまり行われていませんでしたが、⑤のクラウドファンディングが考えられます。最近の若手の起業家でよく検討されている資金調達方法であり、特に、何らかのプロダクトを製造する場合や多くの人に共感を得られる体験型のサービスを行う場合には一考の価値があると言えます。

エンジェル投資家やVCとの繋がりがあるような会社であれば②の出資についても積極的に検討すべきと考えられます。事業に対するサポートを受けられる点は非常に魅力的です。